Nếu được MSCI nâng hạng, tỷ trọng vốn hóa các cổ phiếu Việt Nam sẽ chiếm 0,44% trong rổ chỉ số MSCI Emerging Market Index. Điều này hàm ý sẽ có một dòng vốn khoảng 4 tỷ USD của các quỹ đầu tư ngoại tham chiếu chỉ số này rót vốn vào thị trường chứng khoán Việt Nam.

Công ty Chứng khoán Rồng Việt (VDSC) vừa công bố báo cáo phân tích về triển vọng nâng hạng thị trường theo đánh giá của tổ chức MSCI với nhận định, quá trình nâng hạng thị trường chứng khoán Việt Nam từ cận biên lên mới nối vẫn đang đối mặt với một số “điểm nghẽn”.

Trước đó không lâu, trong báo cáo khả năng tiếp cận thị trường toàn cầu mới công bố, tổ chức xếp hạng thị trường MSCI đánh giá tiêu chí “khả năng chuyển nhượng” (Transferability) của Việt Nam đã được thay đổi từ cần cải thiện “-” sang không có vấn đề lớn “+” nhờ sự gia tăng giao dịch ngoài sàn và chuyển nhượng hiện vật có thể được thực hiện mà không cần có sự phê duyệt trước của cơ quan quản lý.

Tuy nhiên, Việt Nam vẫn còn 8 tiêu chí cần cải thiện để hoàn thành bộ 18 tiêu chí của MSCI, bao gồm: Giới hạn sở hữu nước ngoài; Room ngoại; Quyền bình đẳng cho nhà đầu tư nước ngoài; Mức độ tự do trên thị trường ngoại hối; Đăng ký đầu tư và thiết lập tài khoản; Các quy định về thị trường; Luồng thông tin và Thanh toán bù trừ.

KỲ VỌNG 4 TỶ USD VỐN NGOẠI SẼ ĐỔ VÀO CHỨNG KHOÁN VIỆT NAM KHI NÂNG HẠNG THÀNH CÔNG

Theo VDSC, với thị phần dẫn đầu và uy tín được xây dựng trong hơn 50 năm trong cộng đồng đầu tư toàn cầu, các thị trường được MSCI xếp loại đánh giá sẽ được hưởng lợi lớn về thu hút đầu tư khi các quỹ đầu tư chủ động/quỹ đầu tư cố định chọn MSCI làm chỉ số tham chiếu ngày càng nhiều.

Hiện tại, thị trường chứng khoán Việt Nam đang được MSCI phân hạng vào thị trường “Cận biên – Frontier Market” và thuộc đối tượng xem xét nâng hạng lên thị trường “Mới nổi – Emering Market”.

Nếu quá trình nâng hạng diễn ra thành công, nhóm phân tích VDSC nhận định thị trường Việt Nam sẽ có hội đón dòng vốn rất lớn từ các quỹ đầu tư lấy MSCI Emerging Market Index làm tham chiếu, và đồng thời tái định giá thị trường với mức bội số cao hơn.

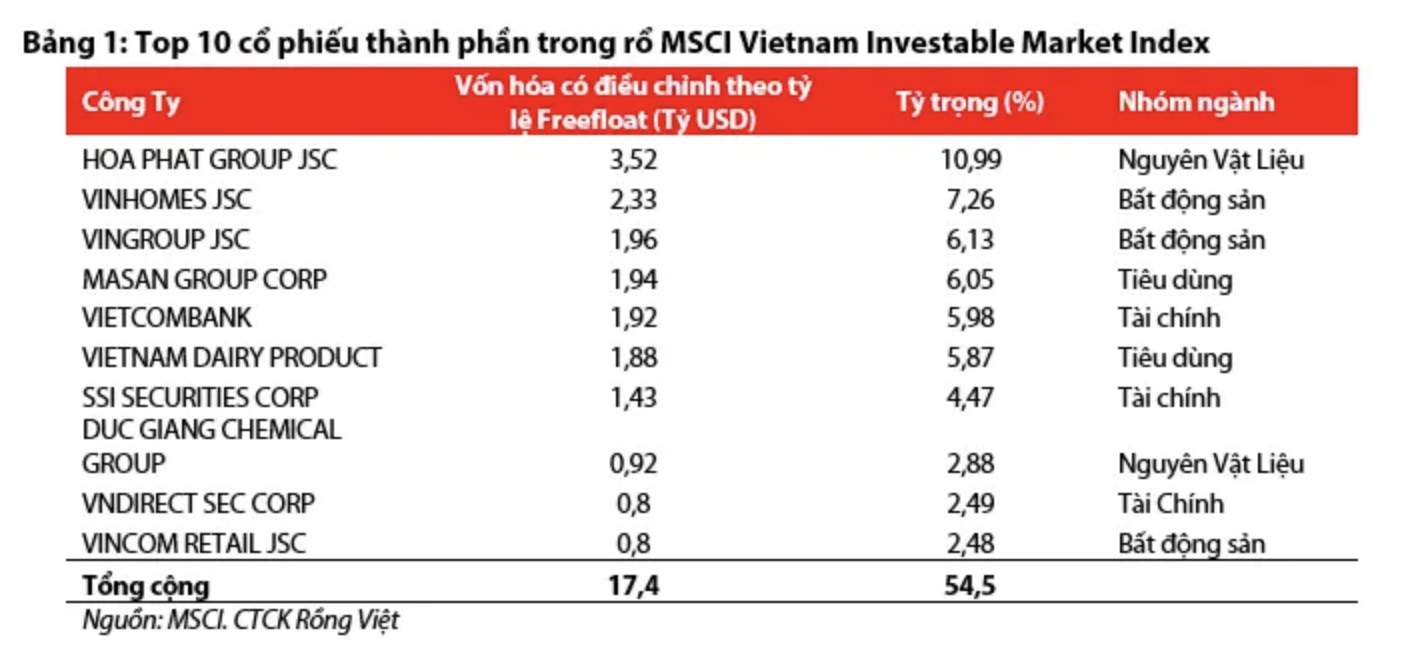

Theo ước tính mới đây của VDSC, vốn hóa của MSCI Vietnam Investable Market Index (IMI) đạt 32 tỷ USD tại ngày 31/5/2024. Trong khi đó vốn hóa MSCI Emerging IMI trị giá 7.239 tỷ USD.

Nếu được MSCI nâng hạng, tỷ trọng vốn hóa các cổ phiếu Việt Nam sẽ chiếm 0,44% trong rổ chỉ số MSCI Emerging Market Index. Điều này hàm ý sẽ có một dòng vốn khoảng 4 tỷ USD của các quỹ đầu tư ngoại tham chiếu chỉ số này rót vốn vào thị trường chứng khoán Việt Nam. Theo đó, các cổ phiếu được thêm vào đều thuộc MSCI Vietnam IMI.

Cụ thể, MSCI phân loại các thị trường theo ba tiêu chí sau: Sự phát triển của nền kinh tế; quy mô và tính thanh khoản thị trường và đặc biệt là khả năng tiếp cận thị trường đối với dòng vốn toàn cầu, qua đó phản ánh sự phát triển của thị trường tài chính và nền kinh tế trong nước.

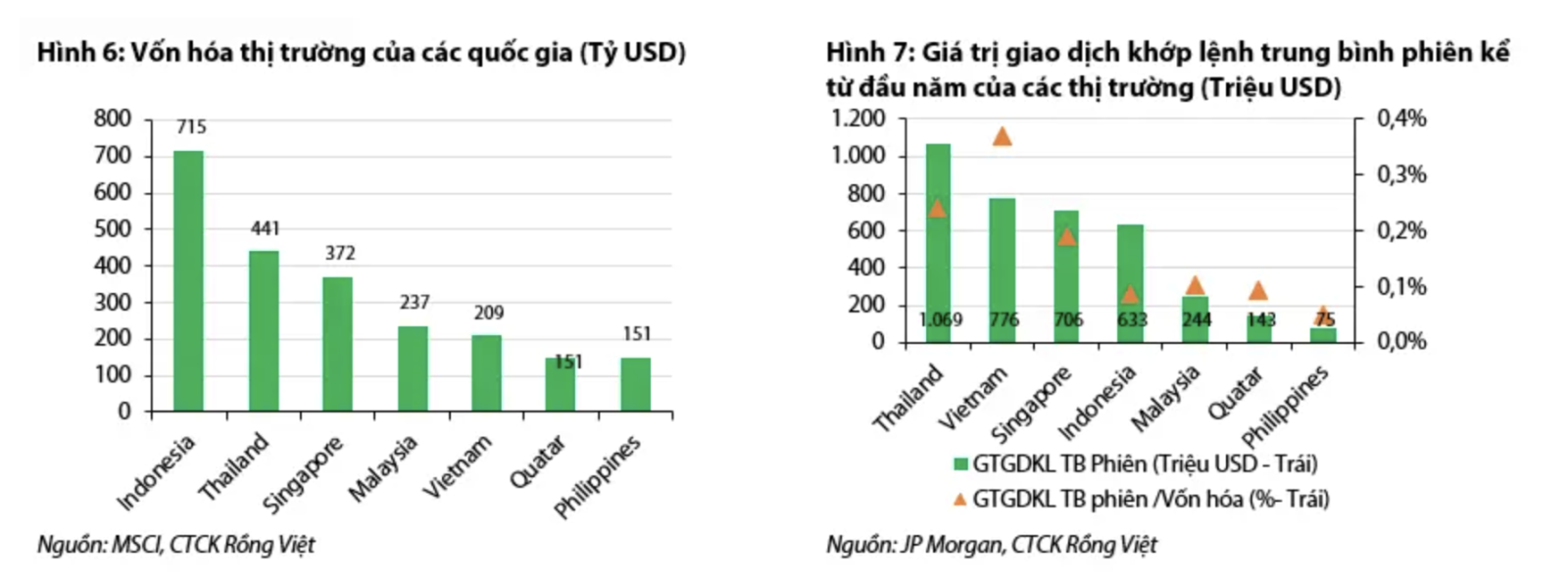

Trong khi yếu tố sự phát triển của nền kinh tế không cần xem xét, Việt Nam đã hội tụ đủ yếu tố về quy mô và thanh khoản, thậm chí tiêu chí này của Việt Nam đã vượt xa nhiều thị trường ở phân hạng thị trường mới nổi khác trong khu vực.

Theo đó, tổng vốn hóa của thị trường chứng khoán Việt Nam đạt hơn 200 tỷ USD, lớn hơn quy mô của các thị trường ở Qatar, Philippines. Thanh khoản thị trường Việt Nam đang ở mức cao với 776 triệu USD/ngày, tương đương với những thị trường trong khu vực như Indonesia, Malaysia và Singapore.

Tuy nhiên, VDSC cho rằng “khả năng tiếp cận thị trường“ đối với nhà đầu tư toàn cầu vẫn còn là điểm nghẽn lớn của thị trường chứng khoán Việt Nam. Do đó, theo báo cáo “Đánh giá khả năng tiếp cận thị trường toàn cầu” của MSCI trong kỳ đánh giá định kỳ hàng năm mới nhất, Việt Nam vẫn tiếp tục phân loại là thị trường cận biên (Frontier Market). Mặc dù có sự cải thiện về tiêu chí “khả năng chuyển nhượng”, nhưng vẫn còn 8 tiêu chí trọng yếu cần phải cải thiện để đáp ứng yêu cầu nâng hạng thị trường.

HAI ĐIỂM NGHẼN SẮP ĐƯỢC THÁO GỠ?

Sau khi nghiên cứu báo cáo đánh giá của MSCI tháng 6/2024 vừa qua, VDSC đã tổng hợp các “điểm nghẽn” chính trong quá trình nâng hạng của thị trường Việt Nam, bao gồm: Mức độ cởi mở về sở hữu nước ngoài, sự dễ dàng của dòng vốn quốc tế ra/vào và cuối cùng là sự hiệu quả về cơ chế hoạt động của thị trường là những điểm cần được cải thiện.

Tuy nhiên theo nhận định của VDSC, để được nâng hạng chỉ cần cải thiện tiêu chí sự cởi mở trong việc sở hữu nước ngoài và sự hiệu quả về cơ chế hoạt động của thị trường, do tiêu chí về mức độ hạn chế dòng vốn mang yếu tố trọng yếu hơn cả so với sự cần thiết phải có một thị trường ngoại hối cho đồng nội tệ ở cả trong và ngoài nước.

Xét tiêu chí về sự cởi mở trong việc sở hữu nước ngoài, các yếu tố định lượng của Việt Nam là tương đồng với Thái Lan. Tuy nhiên, về yếu tố định tính theo đánh giá của cộng đồng nhóm nhà đầu tư, việc Thái Lan áp dụng chính sách “cổ phiếu phổ thông không có quyền biểu quyết – NVDR” đã giúp quốc gia này cải thiện đáng kể tiêu chí “khả năng tiếp cận thị trường” và được nâng hạng lên thị trường mới nổi.

Xét tiêu chí về sự hiệu quả của cơ chế hoạt động thị trường dành cho nhà đầu tư ngoại, việc thiếu cơ chế ràng buộc công bố thông tin và cập nhật các quy định pháp luật bằng tiếng anh cũng như chưa áp dụng rộng rãi chuẩn mực báo cáo tài chính quốc tế (IFRS) khiến cho tính tổ chức thị trường chưa đạt chuẩn trong mắt đầu tư ngoại.

Ngoài ra, việc yêu cầu theo quy định hiện hành phải có đủ 100% tiền trước khi đặt lệnh mua (cơ chế pre-funding) để hạn chế rủi ro mất khả năng thanh toán trước khi hàng (chứng khoán) được chuyển về tài khoản nhà đầu tư cũng tạo thêm rào cản giao dịch cho nhà đầu tư ngoại. “Điều này là chưa phù hợp với chuẩn mực quốc tế về cơ chế DvP (Delivery versus Payment), giao dịch tiền và hàng phải diễn ra đồng thời”, VDSC nhận định trong báo cáo.

Tóm lại, để được xem xét nâng hạng theo tiêu chí của MSCI, thị trường chứng khoán Việt Nam cần giải quyết các nút thắt về giới hạn sở hữu của nhà đầu tư nước ngoài, chuẩn mực công bố thông tin của công ty đại chúng, và cơ chế vận hành giao dịch để cải thiện “khả năng tiếp cận thị trường” trong mắt của các tổ chức đầu tư quốc tế và gián tiếp nâng cao cơ hội nâng hạng thị trường của tổ chức MSCI.

VDSC nhận định trong ngắn hạn, các nút thắt về chuẩn mực công bố thông tin và cơ chế vận hành giao dịch có thể được tháo gỡ sớm và khả thi. Cụ thể, việc áp dụng IFRS bắt buộc từ năm 2025 sẽ giúp tiêu chí “luồng thông tin” đến nhà đầu tư được cải thiện trong thời gian tới.

Bên cạnh đó, nút thắt “pre-funding” kỳ vọng sẽ được tháo gỡ khi quá trình lấy ý kiến và hoàn thiện Dự thảo Thông tư sửa đổi, bổ sung một số điều của các thông tư quy định về giao dịch chứng khoán trên hệ thống giao dịch chứng khoán đang có những tiến triển khả quan.

“Trong khi đó, nút thắt liên quan đến giới hạn sở hữu của nhà đầu tư nước ngoài sẽ cần nhiều thời gian hơn, từ nỗ lực của nhà quản lý và cả từ phía tổ chức niêm yết”, VDSC nhận định.

Nguồn: Stockbiz