Đầu tháng 6/2024, BlackRock bất ngờ thông báo thanh lý iShares MSCI Frontier and Select EM ETF (chuyên đầu tư vào khu vực cận biên và mới nổi) sau 12 năm hoạt động.

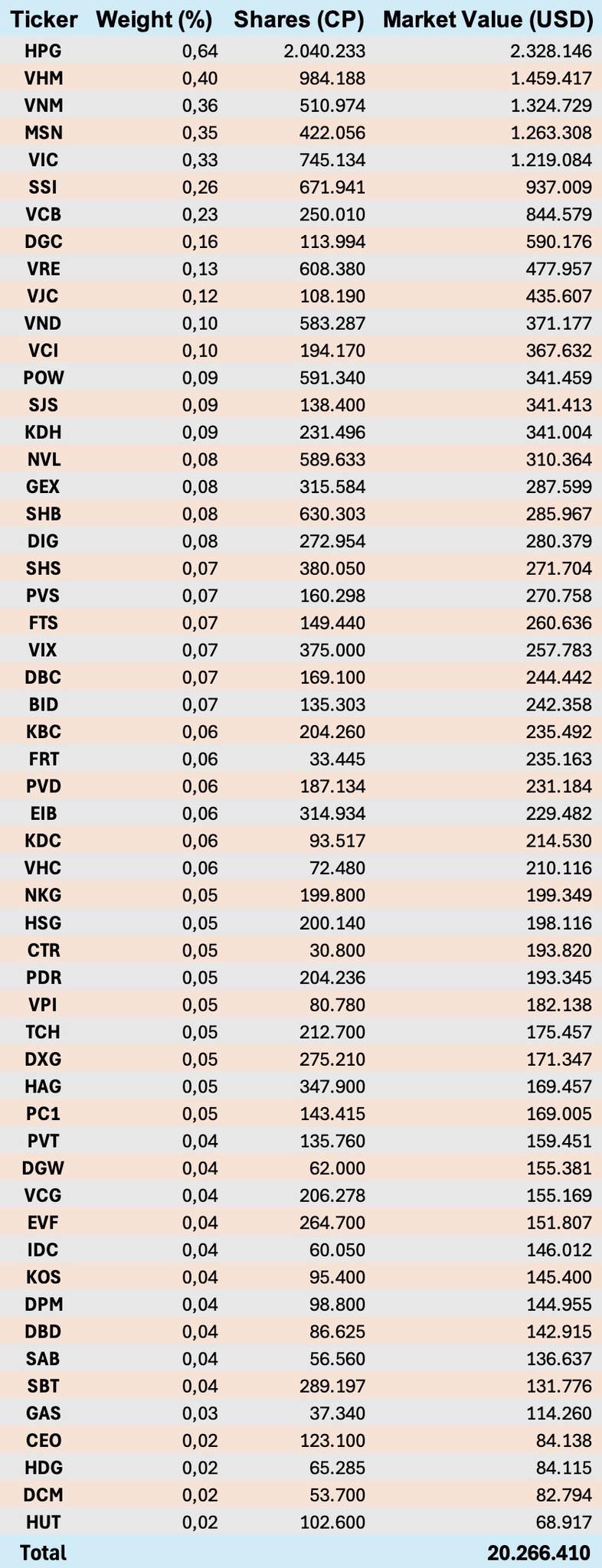

Theo cập nhật đến ngày 21/6/2024, tổng giá trị tài sản ròng (NAV) của iShares MSCI Frontier and Select EM ETF còn khoảng hơn 363 triệu USD, trong đó tiền mặt chiến đến 76,25%. Tỷ trọng cổ phiếu Việt Nam chỉ còn chiếm vỏn vẹn 5,55% tương ứng tổng giá trị gần 20,3 triệu USD (500 tỷ đồng).

Trước đó, Việt Nam thường xuyên là thị trường có tỷ trọng cao nhất trong danh mục của iShares MSCI Frontier and Select EM ETF. Thời điểm cuối quý 1/2024, tỷ trọng cổ phiếu Việt Nam chiếm đến 28,5% NAV của quỹ. Dù vậy, con số này đã liên tục giảm xuống thời gian qua khi quỹ quyết định dừng hoạt động.

iShares MSCI Frontier and Select EM ETF là quỹ ETF chuyên đầu tư vào khu vực cận biên và mới nổi, tiền thân là Ishare MSCI Frontier Markets 100 ETF với chỉ số tham chiếu là MSCI FM 100 Index. Tới tháng 3/2021, quỹ đổi tên thành iShares MSCI Frontier and Select EM ETF như hiện tại và lấy chỉ số MSCI Frontier & Emerging Markets Select Index làm tham chiếu.

Đầu tháng 6/2024, BlackRock bất ngờ thông báo thanh lý iShares MSCI Frontier and Select EM ETF sau 12 năm hoạt động. Theo kế hoạch, BlackRock dự kiến quỹ ETF này sẽ ngừng giao dịch và không còn chấp nhận các lệnh tạo và mua lại sau khi thị trường đóng cửa ngày 31/3/2025. Tuy nhiên, thông báo cũng nhấn mạnh ngày này có thể thay đổi.

BlackRock cho biết, trong thời gian thanh lý kéo dài, iShares MSCI Frontier and Select EM ETF sẽ không được quản lý theo mục tiêu và chính sách đầu tư vì quỹ sẽ bán bớt tài sản của mình. Theo quyết định của BlackRock, tiền thu được từ việc thanh lý dự kiến sẽ được gửi cho các cổ đông trong khoảng ba ngày sau ngày giao dịch cuối cùng.

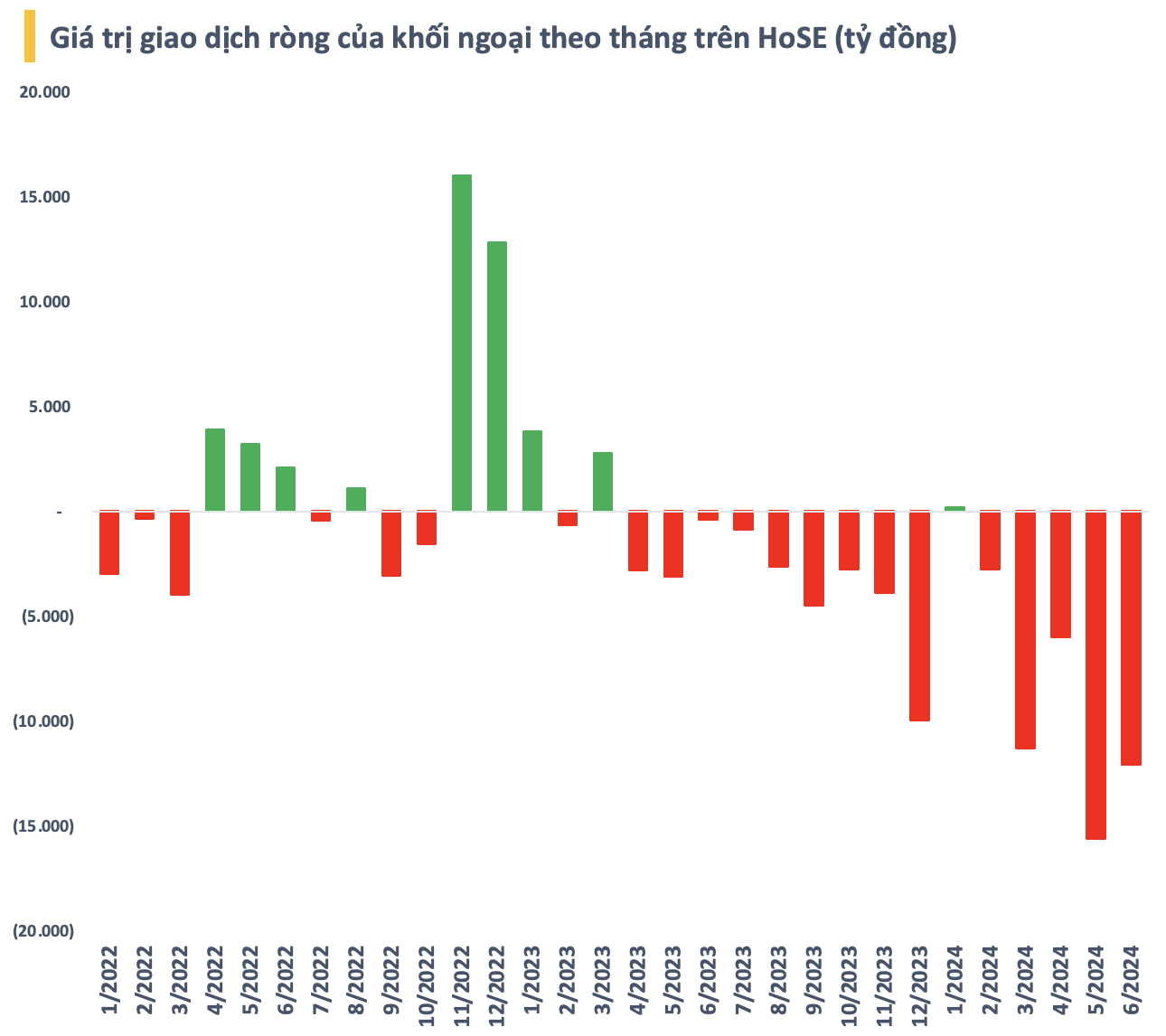

Theo một số chuyên gia phân tích, iShares MSCI Frontier and Select EM ETF đóng quỹ sẽ không tác động quá lớn đến thị trường chứng khoán Việt Nam. Tuy nhiên, không thể phủ nhận nguồn cung từ ETF ngoại này cũng đang góp phần tạo nên làn sóng bán ròng mạnh nhất trong nhiều năm trở lại đây.

Sau khi bán ròng kỷ lục trong tháng 5, khối ngoại tiếp tục xả thêm hơn 12.000 tỷ từ đầu tháng 6 trên HoSE. Luỹ kế từ đầu năm đến nay, tổng giá trị bán ròng của nhà đầu tư nước ngoài lên đến gần 48.000 tỷ đồng (~2 tỷ USD).

Theo SGI Capital, khối ngoại bán ròng triền miên có thể đến từ lo ngại rủi ro tỷ giá khi nền lãi suất VND hạ thấp so với thế giới, thoái vốn một số nhóm cổ phiếu có rủi ro cục bộ cao, và ảnh hưởng từ xu hướng rút ròng chung khỏi nhóm các thị trường mới nổi… Quỹ đầu tư này nhận định xu hướng này hiện chưa có dấu hiệu kết thúc hoặc đảo chiều.

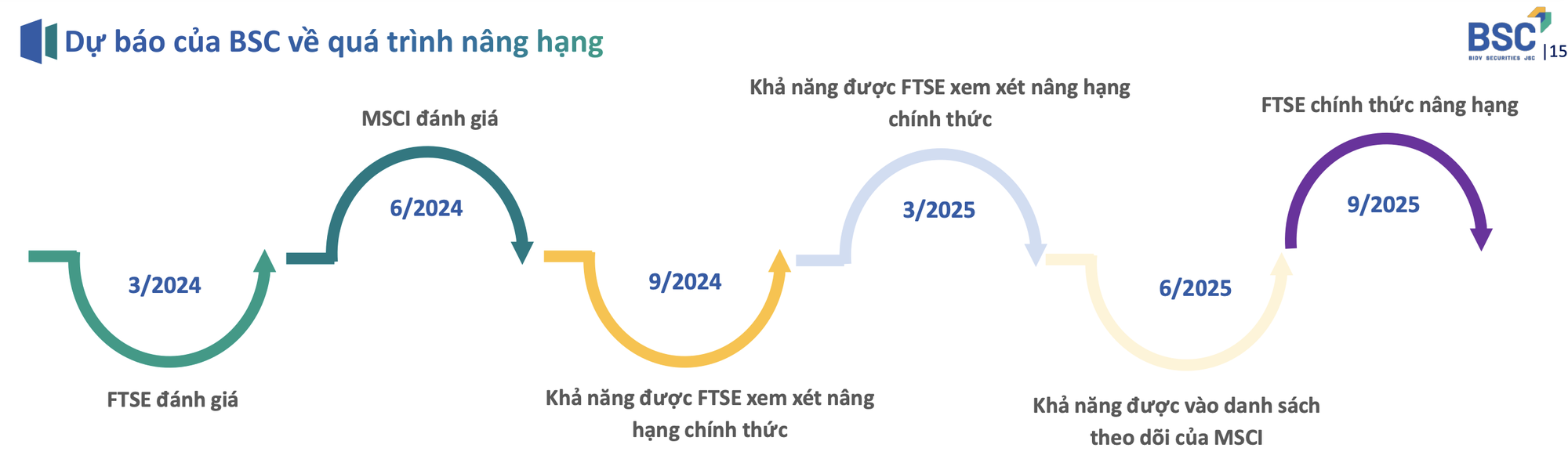

Theo một số nhận định, dòng vốn ngoại sẽ đảo chiều khi triển vọng nâng hạng trở nên rõ ràng hơn. Trong báo cáo mới đây, VDSC dự báo nếu được MSCI nâng hạng, tỷ trọng vốn hóa các cổ phiếu Việt Nam sẽ chiếm 0,44% trong rổ chỉ số MSCI Emerging Market Index. Điều này hàm ý sẽ có dòng vốn khoảng 4 tỷ USD của các quỹ đầu tư ngoại tham chiếu chỉ số này rót vốn vào thị trường chứng khoán Việt Nam.

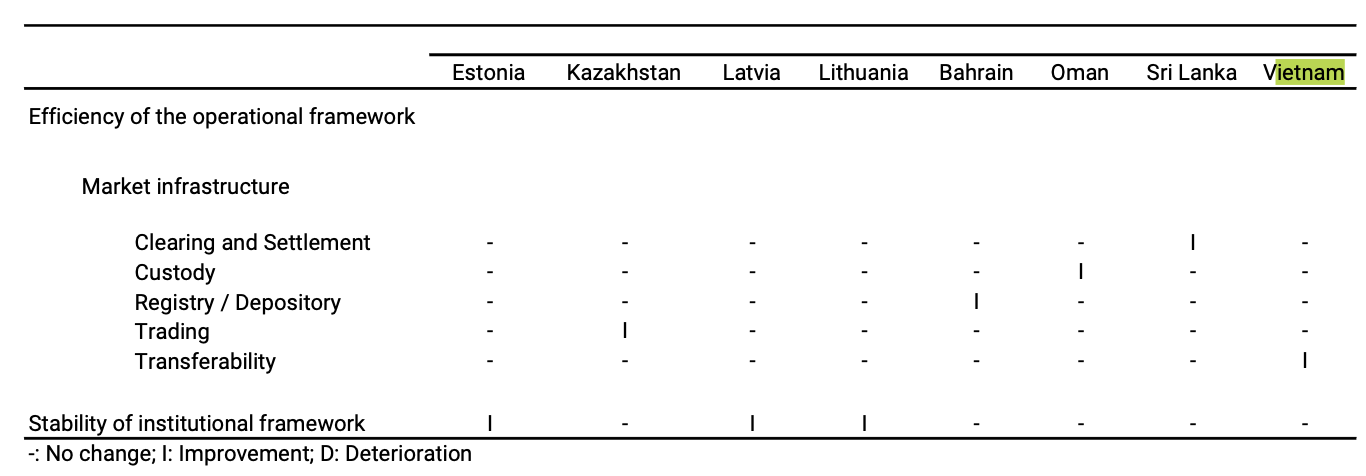

Tuy nhiên, theo kết phân loại thị trường định kỳ công bố vào sáng ngày 21/6, MSCI vẫn chưa thêm Việt Nam vào danh sách xem xét nâng hạng từ thị trường cận biên lên thị trường mới nổi (Emerging market). Điểm tích cực là Việt Nam đã cải thiện được thêm một tiêu chí quan trọng theo đánh giá của MSCI.

Cụ thể, trong báo cáo khả năng tiếp cận thị trường toàn cầu trước đó, MSCI đánh giá tiêu chí “khả năng chuyển nhượng” (Transferability) của Việt Nam đã được thay đổi từ cần cải thiện “-” sang không có vấn đề lớn “+”. Việt Nam đã có sự cải thiện trong khả năng chuyển nhượng nhờ sự gia tăng giao dịch ngoài sàn và chuyển nhượng hiện vật có thể được thực hiện mà không cần có sự phê duyệt trước của cơ quan quản lý.

Bên cạnh đó, Việt Nam tiếp tục nỗ lực phát triển thị trường có kế hoạch giải quyết một số vấn đề về khả năng tiếp cận, chẳng hạn như giới hạn sở hữu nước ngoài, yêu cầu về pre-funding và việc thiếu công bố thông tin thị trường bằng tiếng Anh. MSCI sẽ tiếp tục theo dõi chặt chẽ tiến độ của những cải cách này.

Tuy nhiên, Việt Nam vẫn còn 8 tiêu chí cần cải thiện bao gồm: (1) giới hạn sở hữu nước ngoài, (2) “room” khối ngoại, (3) quyền bình đẳng cho nhà đầu tư nước ngoài, (4) mức độ tự do của thị trường ngoại hối, (5) đăng ký nhà đầu tư & thiết lập tài khoản, (6) quy định thị trường, (7) luồng thông tin và thanh toán bù trừ.

Trong báo cáo gần đây, BSC đánh giá cao những nỗ lực của cơ quan quản lý trong việc chuẩn hóa lại hệ thống cũng như hướng đến giải quyết những nút thắt còn vướng mắc nhằm hướng đến mục tiêu nâng hạng TTCK Việt Nam vào 2025. CTCK này dự báo thị trường chứng khoán Việt Nam có thể được MSCI xem xét đưa vào danh sách theo dõi được nâng hạng lên thị trường mới nổi trong tương lai gần, vào tháng 6/2025.

Nguồn: CafeF