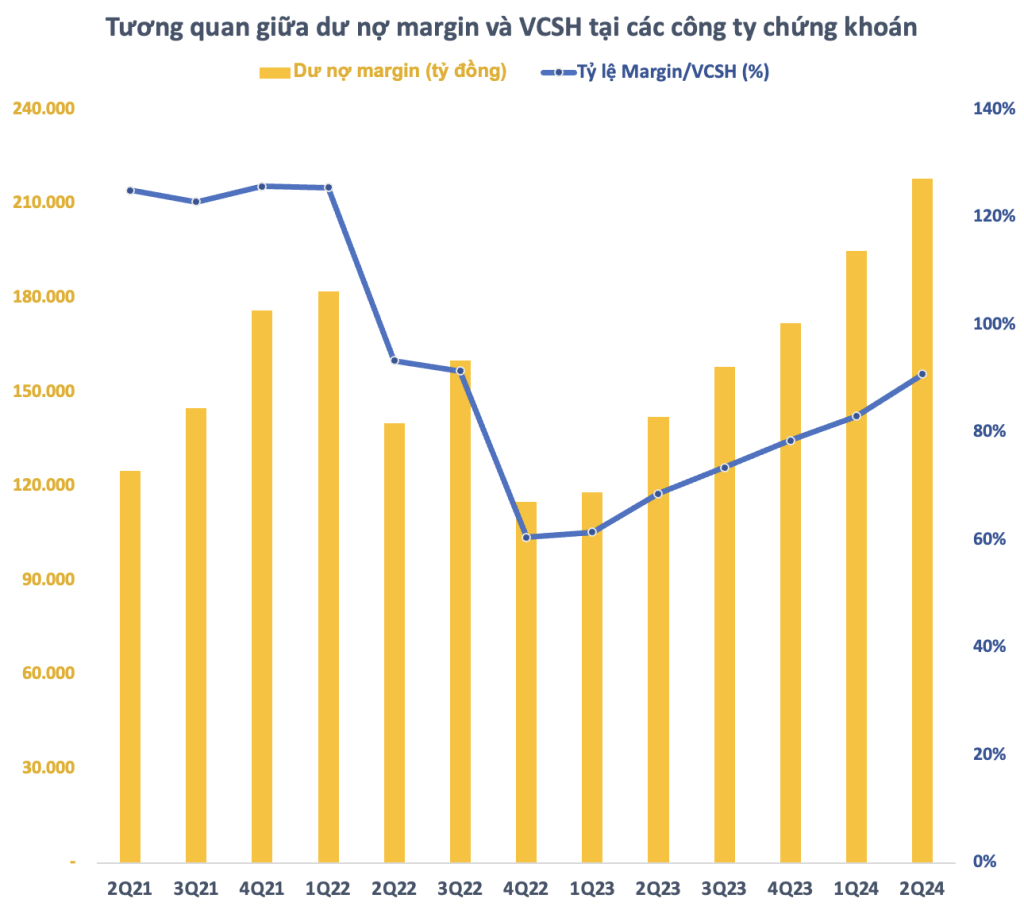

Tỷ lệ Margin/VCSH tại ngày cuối quý 2 ước đạt xấp xỉ 90%, cao nhất trong vòng 7 quý nhưng vẫn còn thấp hơn nhiều so với giai đoạn VN-Index trên đỉnh 1.500 điểm cũng như ngưỡng an toàn theo quy định (200%).

Theo thống kê, dư nợ cho vay tại các công ty chứng khoán vào thời điểm cuối quý 2/2024 tiếp tục phá kỷ lục, ước tính đạt khoảng 225.000 tỷ đồng, vượt xa giai đoạn đầu năm 2022 khi VN-Index trên đỉnh 1.500 điểm. So với cuối quý 1, dư nợ cho vay tại các CTCK tại ngày 30/6 ước tính tăng khoảng 18.000 tỷ qua đó ghi nhận quý thứ 6 liên tiếp tăng so với quý trước.

Trong đó, dư nợ margin tại ngày 30/6 ước tính vào khoảng 218.000 tỷ đồng, tăng 23.000 tỷ so với cuối quý 1 và cũng là con số kỷ lục trong lịch sử chứng khoán Việt Nam. Tuy nhiên, margin không quá căng khi vốn chủ sở hữu của các CTCK cũng tăng sau quý 2 dù tốc độ có phần đã chậm lại do các hoạt động tăng vốn thưa dần.

Thời điểm 30/6/2024, tổng vốn chủ sở hữu nhóm CTCK vào khoảng 242.000 tỷ đồng, tăng khoảng 7.000 tỷ so với đầu năm. Tương ứng, tỷ lệ Margin/VCSH tại ngày cuối quý 2 ước đạt xấp xỉ 90%, cao nhất trong vòng 7 quý. Dù vậy, con số này vẫn còn thấp hơn nhiều so với giai đoạn VN-Index trên đỉnh 1.500 điểm.

Theo quy định, CTCK không được cho vay ký quỹ vượt quá 2 lần vốn chủ sở hữu tại cùng thời điểm. Với tỷ lệ Margin/VCSH như hiện nay, các công ty chứng khoán ước tính còn đến 266.000 tỷ đồng có thể cho nhà đầu tư vay ký quỹ trong thời gian tới.

Cần lưu ý rằng, con số này chỉ là tính toán trên lý thuyết và thực tế chưa bao giờ tỷ lệ Margin/VCSH toàn thị trường chạm đến ngưỡng 2 lần ngay cả trong giai đoạn giao dịch bùng nổ nhất. Hơn nữa, nhà đầu tư có thể vay thêm margin bao nhiêu còn phụ thuộc vào tài sản đảm bảo (bao gồm tiền và cổ phiếu) tương ứng.

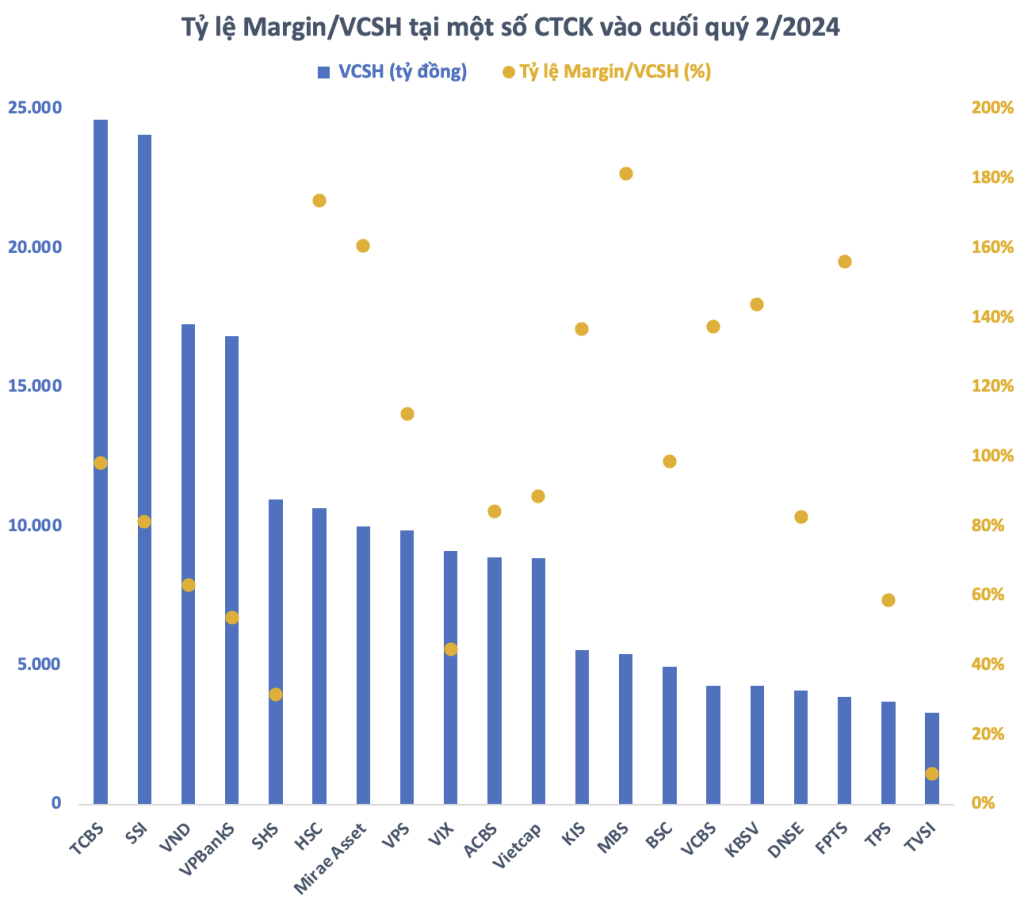

Xét trên từng CTCK, đa phần đều còn thừa khá nhiều “room” cho vay, tỷ lệ Margin/VCSH chủ yếu nằm dưới 100%. Đặc biệt, những cái tên thuộc top đầu về vốn chủ sở hữu như SSI, VNDirect, VPBankS còn có tỷ lệ này dưới 80%. Trong khi đó, một vài CTCK đang trong trạng thái khá căng margin như HSC, Mirae Asset, MBS, FPTS với tỷ lệ này ở mức trên 150%.

Nhìn chung, nếu chỉ phục vụ hoạt động cho vay margin, các CTCK chưa quá áp lực về vốn ở thời điểm này. Tuy nhiên, để phục vụ cho tiến trình nâng hạng thị trường, trong tương lai, nhà đầu tư nước ngoài có thể không cần ký quỹ 100% trước giao dịch. Điều này đòi hỏi các CTCK có nguồn lực về vốn lớn, đủ đảm bảo vai trò hỗ trợ thanh toán cho nhà đầu tư nước ngoài. Vì thế, đa phần các CTCK đều có kế hoạch tăng vốn trong giai đoạn 2024-25.

Theo tổng hợp của KBSV trong báo cáo chiến lược mới đây, nhóm CTCK quan sát dự kiến tăng tổng cộng hơn 26.000 tỷ đồng vốn điều lệ tương đương mức tăng 23% so với quý 1/2024 thông qua phát hành cho cổ đông hiện hữu, phát hành riêng lẻ và ESOP. Nguồn vốn mới tăng thêm sẽ thúc đẩy hoạt động kinh doanh, cụ thể: (1) tăng nguồn lực cho vay kí quỹ; (2) Tăng nguồn lực cho mảng đầu tư; (3) Đầu tư cho hệ thống, công nghệ, nhân sự.

Tương tự, báo cáo chiến lược của TPS cũng cho rằng hầu bao margin từ các CTCK sẽ được mở rộng trong nửa sau năm 2024 và 2025. Tỷ lệ dư nợ cho vay Margin/VCSH vẫn thấp hơn nhiều mức an toàn theo quy định. Dự kiến lượng vốn vay margin trong nửa cuối năm nay sẽ tăng lên đáng kể khi trong giai đoạn cuối 2023 và nửa đầu 2024, hàng loạt các CTCK đều đã thông qua kế hoạch tăng vốn mạnh mẽ như ACBS, HSC, SSI, SHS, Vietcap,… Điều đó cho thấy dư địa cho vay margin trong thời gian tới sẽ còn rất lớn và sẽ hỗ trợ cho đà tăng thị trường chứng khoán.

Theo TPS, nửa cuối năm 2024 sẽ là giai đoạn tiền đề cho xu hướng “uptrend” của thị trường từ (1) Câu chuyện nâng hạng thị trường đang sáng hơn khi báo cáo đánh giá của MSCI tháng 6/2024 cho thấy Việt Nam đã cải thiện được tiêu chí khả năng chuyển nhượng; (2) Hệ thống KRX đang gấp rút hoàn thiện, kỳ vọng được triển khai từ tháng 9/2024, củng cố cho khả năng nâng hạng của thị trường. (3) Các bộ luật quan trọng như Luật Đất đai, Kinh doanh BĐS,… Có hiệu lực từ quý 3/2024 sẽ tạo động lực tăng điểm cho trị trường.

Nguồn: CafeF